不到2岁便名满天下,7家“VC新生儿”全曝光

与创业者一样,每家投资机构及其创始人背后都有一段鲜为人知的励志故事。有的来龙去脉非常简单, 有的“独立故事”蜿蜒曲折。

2016年到2017年,VC圈子里又有不少的VC小伙伴成立。私募君统计了一下,有15家之多,由于媒体报道、数据滞后等原因统计不会很全。私募君的统计日期,从2016年元旦到2017年6月6日截止。所有数据均根据公开资料整理,可能有延迟或缺失。

由于新晋成立的原因,这些VC的公开信息缺失比较少。此外,出于商业保密原因,有些机构自身不太愿意曝光相关信息。

像原KKR刘海峰,2016年年底公开表示要单独出来成立新的基金,但是到目前为止,其仍然未公开基金的募资金额、基金期限等信息。

还有一部分机构,只能在某些创业公司公布融资的新闻稿中看见一个简单的机构名称。基本不公开发言,也鲜见公开报道。因此私募君从近20家新生VC机构中挑挑拣拣,选出了这7家较为人熟知的投资机构。

以下为私募君统计出来的7家“VC新生儿”名单及该投资机构的代表人物:

1. 火山石资本 章苏阳

2. 创世伙伴 周炜

3. 沸点资本 涂鸿川

4. 云九资本 曹大容

5. 德弘资本 刘海峰

6. 昆仲资本 王钧

7. 千乘资本 熊伟

与创业者一样,每家投资机构及其创始人背后都有一段鲜为人知的励志故事。有的来龙去脉非常简单, 有的“独立故事”蜿蜒曲折。

非常遗憾的,由于资料有限,私募君今天只能展示7家投资机构的相关信息和基金概况。私募君相信,读完这7家“VC新生儿”的成长故事,我们也会有不小的收获。

1.火山石资本 章苏阳

成立时间:2016年5月25日

基金管理规模:一期股权投资合伙企业(有限合伙,人民币基金),首期募完

投资轮次:Pre-A轮,A轮,B轮

重点关注领域: 互联网、移动互联网、医疗健康、本地生活、文化娱乐、企业服务、电子商务

章苏阳此前任职IDG资本,是资深合伙人。在那个国人还不知VC为何物的时代,章苏阳是最早接触投资的那一小波人。2016年,章苏阳从IDG资本荣誉退休2个多月后,创立了新投资公司,取名火山石资本。比较有趣的是,章苏阳宣布退休的日期,是2016年的4月1日。

虽然“火山石资本”成立时间不长,但是章苏阳凭借其在中国风险投资领域的20多年深耕已经投资到众多明星项目。

投资案例 :

2.创世伙伴 周炜

成立时间:2017年

基金管理规模:15亿人民币

单个项目投资规模:300万 - 3000万 人民币

重点关注领域:创新金融、中国公司出海、创新技术,以及大数据、人工智能、泛娱乐内容平台等领域的投资机会。

投资轮次:种子天使轮、Pre-A轮、A轮、B轮

创立创世伙伴资本前,周炜一直担任KPCB中国主管合伙人,并且主导KPCB中国参与了京东、京东金融、融360,一下科技、喜马拉雅、秒针系统、启明星辰、瑞尔齿科、亚洲创新集团和探探等数十个项目。

如今创世伙伴资本投资管理团队绝大部分来自于KPCB中国团队,不仅团队完整、业绩完整,而且还拥有丰富的本土和国际创投经验, 同时运作美元基金和人民币基金。据报道,创世伙伴第一期人民币基金的募规模超过15亿人民币,募资额获得大幅超额认购。

以下为创世伙伴资本官网公布的部分所投项目:

3. 沸点资本 涂鸿川

成立时间:2016年3月

基金管理规模:4支基金,近10亿美元

重点关注领域:科技互联网、消费升级、文化体育、企业应用、人工智能等行业投资轮次:中早期涂鸿川2007年创立高原中国,负责中国的高科技项目开发,中美项目的投资决策,中国投后管理,团队建设,及参与全球基金募集及项目退出决策。2016年5月涂鸿川与前360公司高级副总裁于光东和高原中国的另一位合伙人姚亚平共同创立沸点资本,志在打造创投2.0模式。

一般说来,VC的成功率在20%左右,能做到30%已是成绩优秀,然而他却创造了一个传奇,将整个行业规律颠倒过来,成功率达到了70%--80%,实现中国项目的退出投资回报超过7倍,实际IRR达62%.从奇虎360,途牛网,六间房到网康科技,因其每枪必中的超高回报率,因此冠以“投资界狙击手”的美誉。

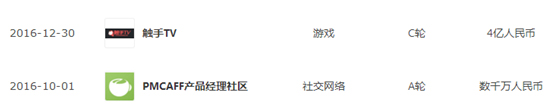

投资案例:触手TV、PMCAFF产品经理社区(仅为部分展示)

4. 云九资本 曹大容

成立时间:2016年6月6日

基金管理规模:43.2亿人民币

单个项目投资金额:500万 - 3000万 人民币

重点关注领域:消费互联网

2006年,曹大容从美国归国后将光速带到了中国。2011年,曹大容和宓群一起成立安振管理公司,与美国光速签订了两期基金的品牌授权协议。光速安振开始独立运营投资业务,10年间曹大容零带领光速中国成为全国顶级的风险投资基金,并投出了大众点评、拍拍贷、房多多、途家、FACEU、融360、联络互动7个独角兽。

在2016年曹大容的公开信中,他表示自己经常会有一些困惑。“虽然在中国,感觉光速就是我,我就是光速。但实际上光速是一家美国品牌,并不属于我。”

“一个人,一家企业,他奋斗的一切最终都将体现在他的品牌上。如果这个品牌你不能拥有,最终将无法完成你的使命。”

曹大容认为,VC应该是团队作战,在背后有一套文化、系统在跟着跑。“没人可以百分百确定哪些企业会成长为独角兽,我们能做的,就是创造一个环境,让独角兽出现的时候,我们可以抓住它。”2016年6月6日,云九资本成立。

如今,云九已经1周岁,曹大容团队硕果累累。

投资案例 :

大众点评网、途家、房多多、联络互动、青云、融360、拍拍贷、杏仁医生、运满满、e代驾、小红唇、PCH、美乐乐、妈妈大V店、拼好货、FaceU、助理来也、蝴蝶互动、积木旅行、金斧子、惠租车、喂车车、电视家、无忧我房、快塑网、聚美优品、找钢网、数联中国等项目。

5.德弘资本 刘海峰

成立时间:在筹

基金管理规模:未透露

重点关注领域: 消费升级、跨境并购、控股型投资等刘海峰作为中国最早的私募投资者之一,自1993年从业至今先后创建并成功打造了摩根士丹利亚洲私募(MSPE)、KKR两家国际私募巨头的中国区业务。在过去24年的投资生涯中,刘海峰带领MSPE和KKR跨越数轮经济周期,保持着长期稳定的骄人业绩。

“我今年46岁了,在职业周期的最后20年,希望自己能做点更有意思的事情。”

刘海峰口中有意思的事情不是跳槽去另一家基金,而是“创业”.刘海峰选择与另一位KKR全球合伙人华裕能一起创建了一家私募股权投资公司--德弘资本,目前团队仍在组建过程中。 投资案例 (过往):

回顾KKR及MSPE大中华区成功的经典案例,很多都是出自刘海峰和他的团队,如平安保险、蒙牛乳业、青岛海尔、百丽国际、远东宏信、南孚电池、恒安国际、中国脐带血库、联合环境、现代牧业、圣农发展等等。

6. 昆仲资本 王钧

成立时间:2016年

基金管理规模:20亿

重点关注领域: “后移动互联网” 时代的创新技术、创新消费与企业服务领域投资案例 :

2016年5月17日消息,上海复星高科技(集团)有限公司发布《关于复星昆仲相关人员的任免通知》,宣布免去复星昆仲资本董事长王钧、复星昆仲资本总裁鲍周佳、复星昆仲资本联席总裁梁隽樟等三人职务。

媒体对复星集团这一决策多描述为“VC圈大动荡”。

数月之后,2016年10月份,昆仲资本创始管理合伙人王钧对外宣布,昆仲资本作为一个独立发展的VC基金,有了一个新的开始。

王钧表示,“昆仲的几个合伙人几乎都是十年前进入的VC行业,在行业内也算有了不少的积累。十几位初创的同事,志同道合,愉快地合作了多年。这些年,我们投资过的一批企业家,有的已经变成了行业内的”伟大人物“.”

在这个时点,王钧带领一帮兄弟重新开始,是希望能够把昆仲资本做成一个能够“积淀和传承”的平台, 一家真正基业长青的精品VC.

7.千乘资本 熊伟

成立时间:2016年

基金管理规模:5亿人民币

千乘资本,由熊伟离开达晨创投后创办。

2016年5月27日,迅游科技上市一年,股票解禁在即,当年投资迅游的投资经理熊伟,放弃即将到手的一千万奖金,离开达晨,创办千乘资本。

对于千乘资本,熊伟想在扁平化和专业化方面投入更多精力,凭借之前的良好业绩和口碑千乘资本已募集了 5 亿人民币的资金,并开始对外投资。

文章为作者独立观点,不代表首席投资官立场

来源:

来源:

作者:

作者: