范冰冰7亿元不翼而飞,黄渤1.7亿股份或成泡影…明星投资回报率跑赢VC没那么容易

近几年明星IP资源成为资本市场上的香饽饽。

演而优则“投”的,在娱乐圈可是大有人在。在圈儿内摸打滚爬多年,名利双收、财富自由后,很多明星都选择利用积累的雄厚资本进行创业或投资。赵薇、黄晓明、Angelababy、李冰冰、任泉这几位VC投资明星就总是被媒体翻来覆去的盘点。但在天使投资、VC尝到甜头后,他们中的很多人则会转战到更大的资本市场——股权投资,若公司能成功上市或被收购,除了资本回报外,还能多一个“上市公司股东”的身份。前一段时间圆通借壳上市后,赵薇就被大家奉为“背后的最大赢家”。

虽然近几年明星IP资源成为资本市场上的香饽饽,但明星跨界资本似乎也演变成了“重灾区”。正如任泉所说,你知道的都是成功的,你不知道的全是失败的。今天,投资中国网的小编就为大家盘点一下那些一不小心就错过好几个亿的明星们!

乐视深陷风波 众明星股东被套牢

当初,乐视影业注入乐视网洋洋洒洒350页的重组文件中,超过一半都在讲述明星股东,那时明星成为乐视在资本市场一张最好的牌。

而2016年在乐视被爆出拖欠供应商货款、资金链出现问题等一系列新闻后,股价一路狂跌。已从11月1日的44.29元/股跌至25日的38.39元/股,跌幅已达13.3%,跌破8月45.01元/股的定增价,分布在乐视影业和乐视体育中的张艺谋、郭敬明、孙红雷、孙俪、黄晓明、李小璐、邓超、霍思燕、秦岚、贾乃亮、马苏、刘涛、苏芒、陈赫、倪妮等19位明星股东悉数被套牢。

这次明星“突击入股”事件并非孤例,此前李冰冰任泉突击入股祥云飞龙、孙俪蒋欣等人突击入股海润影视,两家分别打算借壳圣莱达和申科股份重组,欲完成上市动作,可惜的是2起借壳案都被证监会否决,虽然官方解释中没有明确给出是否与明星突击入股有关,但是外界都猜测有部分娱乐压力考量。如今祥云飞龙和海润影视都成功挂牌新三板。

参股公司遭弃购 黄磊、周迅、何炅的上市公司股东梦破灭

汉鼎宇佑传媒集团有限公司(以下简称宇佑传媒)成立于2008年4月,现注册资本为1.015亿元。工商资料显示,黄磊、何炅及周迅的工作室均是宇佑传媒的在册股东。其中,何炅、黄磊持有的公司股权份额均为100万元,持股比例均为1%;周迅工作室持有的份额为500万元,持股比例为5%。

2016年7月,汉鼎宇佑曾发公告称,拟收购宇佑传媒等泛娱乐行业资产。因此何炅、黄磊、周迅等明星本有机会成为上市公司的股东。然而,2016年10月下旬,宇佑传媒最终未能出现在汉鼎宇佑的重组方案中。

公司证券部人士表示,不再收购宇佑传媒主要是因为标的股东之间就收购价格没谈拢,有些明星的确是宇佑传媒股东,但具体是哪些股东有异议就不清楚了。

股权投资遇滑铁卢 黄渤1.7亿股份或成泡影

黄渤加入任泉的Star VC后,参与投资了互联网金融公司“融360”、人工智能领域的“商汤科技”等热门项目。同时,他也嗅到A股上市公司行业跨界并购动作频繁的动向。

2015年12月,A股中小板上市公司共达电声公告称,将以18亿元收购西安曲江春天融和影视文化有限责任公司(以下简称“春天融和”)100%的股权,黄渤就是股东之一。2016年6月,这笔交易获得了证监会的许可。如果大家对于春天融和比较陌生,那提到《北平无战事》、《厨子痞子戏子》、《老炮儿》这些作品,你们的嘴巴估计已经张成一个“噢”——对,这些都是他们投资的。

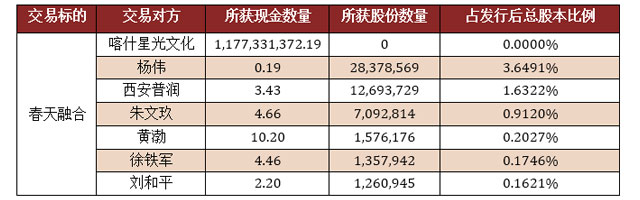

这次交易中,共达电声将按照 11.42 元/股的价格,以发行股份及支付现金相结合的方式,向春天融和的股东们支付交易对价。值得注意的是,黄渤从2014年起就是西安普润的股东之一,出资比例为2.48%。

因此在这次重组中,按照原本重组方案对春天融和的支付协议,股东黄渤所获对价应为1.79亿元,股本为157.62万股,占公司总股本的0.2%。

但现实总比梦想残酷。2016年9月,共达电声对外发布会议决议公告,撤回相关交易申请文件。共达电声的并购受阻并非只是收购标的的高溢价,公开资料显示,2015年至2016年期间,一家来自喀什的公司选择用高于协议转让股价3至4元的价格抛售持有不到一年的股票进行套现,从而引起监管层的注意。

也就是说,共达电声这起历时一年对春天融和、乐华文化两家影视娱乐公司的并购重组,最终遭遇了滑铁卢。

而黄渤本来可以坐收的“1.7亿股份”也因此成为泡影。

暴风集团并购稻草熊影业被否 刘诗诗“十亿嫁妆”飞了

稻草熊影业于2014年6月成立,是2003年吴奇隆所创立的北京稻草熊影视文化有限公司衍生出来的品牌系列公司之一,注册资本为1000万元,股东包括刘小枫、刘诗诗和赵丽颖,三人分别拥有公司79%、20%和1%的股份,成立至今,稻草熊影业仅投资拍摄了《剑侠传奇》和《不可能完成的任务》两部作品。

2016年3月,暴风科技发布并购重组方案,称公司拟通过资产并购重组的方式,收购稻草熊影业、立动科技、甘普科技的股权和团队,进军影视、游戏、海外三大业务。其中,暴风科技拟以发行股份和支付现金相结合的方式购买稻草熊影业 60%的股权,交易金额为 10.8 亿元,估值高达15.2亿。而这十亿元,被大家戏称为吴奇隆迎娶刘诗诗的“十亿嫁妆”。

然而并购方案公布后,吃瓜群众都惊呆了:稻草熊影业自成立到被收购,仅仅拍摄了两部电视剧,然而并购草案中,稻草熊影业的估值却高达15.27亿元,增值率达到39倍!

显然,娱乐影视估值疯狂地现象也引起了监管层的关注。2016年6月,证监会并并购重组委发公告表示,暴风集团并购方案被否。这意味着,刚刚结束蜜月的吴奇隆、刘诗诗的“十亿嫁妆”飞了。

唐德影业停止收购爱美神 范冰冰不想被误读

2016年3月27日,唐德影视发布重大资产重组停牌公告称,拟通过全资子公司以现金方式收购爱美神51%的股权。而根据证监会的规定,如果要达到重大资产重组停牌的标准,需要“购买、出售的资产总额占上市公司最近一个会计年度经审计的合并财务会计报告期末资产总额的比例达到50%以上。”这就意味着唐德要至少花费7.4亿元收购成立不足一年的爱美神51%股份,4月11日,深交所对此事向唐德影视发出问询函。

有了暴风科技收购稻草熊的前车之鉴,唐德影视放弃了此次重大资产重组,范冰冰工作室回应称“不希望被误读,也不希望被低估”。虽然重组方案搁浅,范冰冰的7亿“不翼而飞”,但双方并未放弃合作,爱美神将与唐德影视成立的合资公司,资本故事还在继续。

总的来说

尽管近两年明星IP在资本市场已经到了炙手可热的哄抢阶段,但是多起公司并购、借壳上市失败的案例是否意味着明星效应的降温呢?

针对娱乐影视估值疯狂暴涨这一现象,成都凯盈基金的刘余魏表示,过度依赖名人效应已引起监管层的重点关注。监管层前段时间发布指引,从严审查涉及热门题材,比如互联网金融、VR等概念性产业的并购,防止市场恶意炒作。影视作为轻资产模式的产业,难以进行合理估值,证监会的指引为此类并购进行了刹车降温。

近期明星投资的公司或遭弃购,或借壳上市以失败告终的风潮,就像前些年明星开餐厅、酒吧、卖衣服的风潮,大部分人风风光光的开业,结果却是无声无息的关门。

细数如今的明星投资,可以发现其实他们也不再局限于其所在的影视领域,涉猎的方向更为多元化,包括TMT、医疗、人工智能等热门投资领域。当然,并非所有投资都可赚得盆满钵满,陪跑者大有人在!

文章为作者独立观点,不代表首席投资官立场

来源:

来源:

作者:

作者: